Final de ano se aproximando é o momento ideal para as empresas realizarem seu planejamento tributário para o ano seguinte. Isto pode ser determinante para o sucesso ou fracasso de seu negócio. A empresa contábil é o parceiro ideal para realizar este estudo minucioso juntamente com empresário e assim buscar o melhor caminho em termos de pagamento de impostos.

É totalmente legal a busca por pagar menos impostos e este é o objetivo de qualquer empresa. Importante destacar que o planejamento tributário deve ser realizado desde do momento da abertura da empresa pois é determinante nos resultados do negócio, mas neste conteúdo iremos citar fatores importantes ao realizar este planejamento ao final de cada exercício, visando melhorias no ano seguinte.

COMO REALIZAR UM PLANEJAMENTO EFICIENTE

Para o sucesso de um estudo tributário adequado, acreditamos ser importante levar em consideração:

Verificação do Tipo Jurídico;

Verificação do Regime Tributário;

Projetar momento Presente x Futuro.

Então vejamos cada um dos itens citados.

VERIFICAÇÃO DO TIPO JURÍDICO

Quando for realizar o plano tributário de final de ano, é importante analisar fatores como melhor tipo jurídico e algumas perguntas e respostas pode ajudar:

Terá alguma mudança no quadro societário para próximo ano?

Terá abertura de alguma filial, expansão, nova atividade empresarial?

Como será distribuição de Lucros entre sócios?

Os sócios atuais pretendem atuar em algum outro negócio/empresa?

2. VERIFICAÇÃO DO REGIME TRIBUTÁRIO

Talvez um dos itens mais importantes é definição do Regime tributário. Este procedimento é realizado na abertura da empresa, onde com orientação de um contador o empresário define qual regime irá usar como tributação. Atualmente temos três tipos de Regime Tributário.

Simples Nacional (recolhe imposto único sobre faturamento)

Lucro Presumido (recolhe impostos sobre faturamento)

Lucro Real (recolhe principais impostos sobre resultado/lucro do negócio)

Acontece que esta opção uma vez realizada deve ser mantida para todo ano vigente (exceto algumas exceções que não vem ao caso neste artigo). Importante que o empresário com ajuda do contador/empresa contábil realize uma revisão anual deste regime (novo planejamento tributário) e assim verifique a melhor opção para ano seguinte. Isto será determinante para o pagamento de impostos de forma mais adequada (trazendo uma economia tributária para o negócio).

Infelizmente é comum vermos empresas pagando impostos indevidamente por não levarem a sério este planejamento e os benefícios o que o mesmo pode trazer. Muitas vezes até a salvação para seu negócio (ainda mais nos dias atuais de alta competitividade).

3. PROJETAR MOMENTO PRESENTE E FUTURO

Agora que abordamos dois fatores anteriores, vamos para o planejamento propriamente dito.

É hora de planilhar faturamento (segmentado por produto/tributação), bem como fatores como compras, despesas e é claro valor de impostos. Estas informações podem ser às do ano atual (no vídeo no final do post) nosso CEO Luiz Gustavo comenta como é realizado na Caetano Contabilidade.

Feito isto teremos um comparativo atual com os valores de impostos pagos pelo regime atual versus demais regimes, ou seja, um comparativo entre os três regimes atuais (Simples Nacional, Lucro Presumido e Lucro Real). Este cruzamento fica fácil de entendimento por parte do empresário. Já temos um excelente parâmetro para tomada de decisão, mas ainda é importante em conversa com empresário entender quais são as perspectivas futuras.

Este item é fundamental para sucesso da decisão, ou seja, levantar informações como:

a empresa pretende vender algum novo produto, ou deixar de vender algum atual?

qual perspectivas de crescimento para ano seguinte?

qual previsão de investimentos (usar Lucro ou Capital Próprio)?

existe possibilidade de abertura de filiais? Quais estados?

Estas são algumas perguntas exemplos para com base nos levantamento realizados, projetar juntamente com novo estudo tributário o ano seguinte e este será o planejamento que permitirá tomada de decisão de qual melhor regime adotar.

Para melhor entendimento além do vídeo gostaríamos de trazer um exemplo de como este estudo é realizado na Caetano Contabilidade

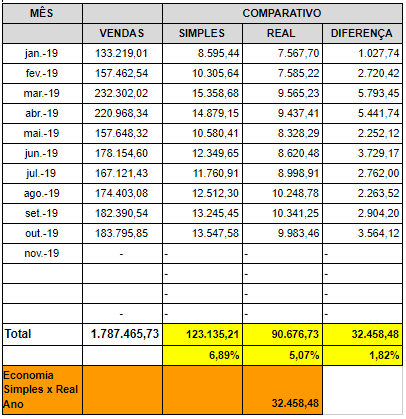

Exemplo de estudo de uma empresa comércio do ramo de minimercado (dados reais), projetando impostos Simples Nacional x Lucro Real.

Neste exemplo observa se que um minimercado no ano de 2019, estando enquadrado no Simples Nacional deixou de economizar algo em torno de R$ 32.000,00 em dez meses (R$ 3.200,00 mês), um valor muito significativo.

Importante com base neste levantamento projetar para esta empresa o ano de 2020 (faturamento, mudanças), mas fica claro que aumentando faturamento ainda mais será diferença apurada e que portanto neste exemplo o melhor Regime Tributário para próximo ano seria o Lucro Real.

Este pequeno resumo de um estudo simplificado mostra o quanto é determinante e importante a orientação de uma contabilidade especializada no seu negócio, pois com um planejamento tributário adequado, sua empresa pode economizar muito com pagamento de impostos.

A Caetano Contabilidade é especialista em vários segmentos e isto é determinante para um bom planejamento tributário.

Posts Relacionados

![Como abrir um CNPJ em 2026 [Passo a passo para abrir seu CNPJ]](https://caetanocontabil.com.br/wp-content/uploads/2026/03/Como-abrir-um-CNPJ-em-2026-Passo-a-passo-para-abrir-seu-CNPJ-300x200.jpg)

Como abrir um CNPJ em 2026 [Passo a passo para abrir seu CNPJ]

Abrir um CNPJ é uma das decisões mais importantes para quem deseja empreender, prestar serviços como profissional liberal ou estruturar um negócio de forma profissional.

Médico PJ: como funciona e como abrir

Médico PJ é o profissional que atua como pessoa jurídica, ou seja, possui um CNPJ próprio, emite nota fiscal pelos serviços prestados e geralmente firma

Vale a pena aceitar plano de saúde?

Aceitar plano de saúde é uma decisão estratégica que impacta diretamente o faturamento, o fluxo de caixa e a lucratividade de clínicas e consultórios médicos.

Pingback: Gestão Financeira | Caetano Contabilidade

Pingback: Recuperação Imposto Simples Nacional | Caetano Contabilidade

Bom dia!

Tenho uma Academia de Natação Ginástica e Dança. Atualmente estou no Simples Nacional. No caso de passar para o Lucro Real, como ficaria a retirada dos sócios e também o Inss Patronal sobre a folha de pagamento?

Porque se houver tributação aí praticamente inviabiliza a economia da troca de tributação.

Roberto Trinkel